Puntuación de crédito en los Estados Unidos

|

|

Este artículo Necesita referencias adicionales para verificación. (Agosto de 2010) |

A Puntuación de crédito en los Estados Unidos es un número que representa el solvencia de una persona, la probabilidad de esa persona pagará sus deudas.

Los prestamistas, como bancos y compañías de tarjetas de crédito, usan las puntuaciones de crédito para evaluar el riesgo potencial planteado por prestar dinero a los consumidores. Uso generalizado de las puntuaciones de crédito ha hecho crédito más ampliamente disponibles y menos caros para muchos consumidores.[1][2]

Contenido

- 1 Modelos de puntuación de crédito

- 1.1 Puntuación FICO

- 1.1.1 Maquillaje de la puntuación FICO

- 1.1.2 Rangos de puntuación FICO

- 1.1.3 FICO Score de NextGen

- 1.2 VantageScore

- 1.3 CE Score

- 1.4 Otras puntuaciones de crédito

- 1.1 Puntuación FICO

- 2 Informe de crédito anual gratuito

- 3 Usos no-tradicionales de las puntuaciones de crédito

- 4 Crítica

- 4.1 Manipular fácilmente

- 4.2 No es un buen predictor de riesgo

- 4.3 Uso en decisiones de empleo

- 4.4 Otras preocupaciones

- 5 Véase también

- 6 Referencias

- 7 Enlaces externos

Modelos de puntuación de crédito

Puntuación FICO

La puntuación FICO introdujo por primera vez en 1989 por FICO, entonces se llama Fair, Isaac, y compañía.[3] El modelo FICO es utilizado por la mayoría de los bancos y prestamistas de crédito y se basa en archivos de crédito al consumo de las tres agencias nacionales de crédito: Experian, Equifax y TransUnion. Archivo de crédito del consumidor puede contener información diferente en cada una de las oficinas, puntajes FICO pueden variar dependiendo de que la oficina proporciona la información para generar la puntuación FICO.

Maquillaje de la puntuación FICO

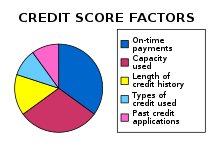

Las puntuaciones de crédito están diseñadas para medir el riesgo de impago teniendo en cuenta diversos factores en la historia financiera de una persona. Aunque las fórmulas exactas para el cálculo de las puntuaciones de crédito son secretas, FICO ha revelado los siguientes componentes:[4][5]

- 35%: historial de pago: esto se describe mejor como la presencia o la falta de información despectiva. Quiebra, gravámenes, juicios, asentamientos, offs del cargo, embargos, ejecuciones hipotecarias y los pagos atrasados pueden causar una puntuación FICO a caer.

- 30%: carga de la deuda: esta categoría considera una serie de medidas específicas de deuda y no sólo la infame tarjeta índice de deuda límite, como es comúnmente desmentirla. Según FICO hay unos seis diferentes métricas en la categoría de deuda incluida la deuda para limitar la proporción, el número de cuentas con saldos, monto adeudado a través de diferentes tipos de cuentas y la cantidad saldada en préstamos a plazos.[6]

- 15%: longitud del historial de crédito tiempo aka en archivo: como una edad de la historia de crédito puede tener un impacto positivo en su puntuación FICO. En esta categoría hay dos parámetros: la edad promedio de las cuentas en su informe y la edad de la cuenta más antigua.

- 10%: tipos de crédito utilizan ()entrega, giratorio, Finanzas del consumidor, hipoteca): Los consumidores pueden beneficiarse de tener una historia de gestionar diferentes tipos de crédito.[7]

- 10%: búsquedas recientes para crédito: consultas de crédito duro, que ocurren cuando los consumidores solicitan una tarjeta de crédito o préstamo (rotatorio o lo contrario), puede lastimar las puntuaciones, especialmente si se hace en grandes números. Las personas que son "tasa de compras" para una hipoteca, préstamos de auto, o préstamo durante un período corto (dos semanas o 45 días, dependiendo de la generación de puntuación FICO usada) probablemente no experimentará un descenso significativo en sus cuentas como resultado de estos tipos de investigaciones, como el modelo de puntaje FICO considera todos los tipos de preguntas difíciles que ocurren dentro de los catorce o 45 días de uno al otro como uno solo. Además, hipoteca, auto, y consultas de préstamo estudiantil no cuentan para nada en su puntaje FICO si son menos de 30 días. Mientras todas las investigaciones de crédito se registran y se muestran sobre informes de crédito personal durante dos años no tienen ningún efecto después del primer año porque el sistema de puntuación de FICO los ignora después de 12 meses.[citación necesitada] Investigaciones de crédito que fueron hechas por el consumidor (por ejemplo, tirando de un informe de crédito para uso personal), por un empleador (para verificación de empleado), o por empresas iniciando preseleccionados Ofertas de crédito o de seguro no tienen ningún impacto sobre un puntaje de crédito: estos son llamados "indagaciones suaves" o "tirones suaves" y no aparecen en un informe de crédito utilizado por los prestamistas, solamente en informes personales. Suave investiga no son consideradas por los sistemas de puntuación de crédito.

Conseguir un mayor límite de crédito puede ayudar a su puntuación de crédito. Cuanto mayor sea el límite de crédito en la tarjeta de crédito, menor el utilización ratio promedio para todo su crédito tarjeta de cuentas. La tasa de utilización es el monto adeudado dividido por la cantidad extendida por el acreedor y cuanto más baja es la mejor su calificación de FICO, en general. Así que si tienes una tarjeta de crédito con un saldo de $500 usado y un límite de 1.000 dólares, así como otro con un equilibrio usado de $700 y el límite de $2.000; la proporción promedio es de 40 por ciento (total $1.200 utilizado dividido por límites total $3.000). Si la primera compañía de tarjeta de crédito aumenta el límite de $2.000; la proporción disminuye a 30 por ciento; que podría impulsar la calificación FICO.

Hay otros factores especiales que pueden pesar en la puntuación FICO.

- Cualquier dinero debido a un fallo del Tribunal, gravamen por impuestos, etc., conlleva una pena adicional negativa, especialmente cuando es reciente.

- Tener uno o más recientemente inaugurado Finanzas del consumidor cuentas de crédito también puede ser negativo.[8]

Rangos de puntuación FICO

Existen varios tipos de puntuación de crédito FICO: clásico o genérico, bankcard, finanzas personales, hipoteca, préstamo de entrega, crédito automotriz y puntuación NextGen. La puntuación FICO genérica o clásica es entre 300 y 850 y 37,2% de las personas que tenían entre 750 y 850 en 2012.[9] Según FICO, el mediana Puntuación FICO en 2006 fue 723 y 711 en 2011.[10] La puntuación FICO bankcard y puntuación FICO auto-mejorado es entre 250 y 900. La puntuación de hipoteca FICO es entre 300 y 850. Puntuaciones más altas indican menor riesgo de crédito.

Cada individuo tiene 49 puntuaciones de crédito para el modelo de puntuación FICO porque cada uno de tres nacionales agencias de crédito, Equifax, Experian y TransUnion, tiene su propia base de datos. Datos acerca de un consumidor individual pueden variar desde la oficina a oficina. Puntajes FICO tienen nombres diferentes en cada una de las diferentes agencias de informes crediticios: Equifax (Faro), TransUnion (FICO Risk Score, clásico) y Experian (modelo de riesgos Experian/FICO). Hay tres generaciones activas de puntajes FICO: 1998, 2004 y 2008 (puntuación FICO 8). Los consumidores pueden obtener su clásico FICO score (versión 2008) para TransUnion, Equifax y Experian desde el FICO sitio web (aproximadamente) y también su clásico FICO anotar para Equifax (versión de 2004; llamado puntuación de energía) en el sitio web de esta agencia de crédito. Otros tipos de puntajes FICO no pueden obtenerse por los consumidores. Algunas tarjetas de crédito ofrecen una puntuación FICO libre varias veces al año a sus titulares.

FICO Score de NextGen

La puntuación de NextGen es un modelo de puntaje diseñado por el FICO compañía para evaluar riesgo de crédito al consumo. Esta partitura fue introducido en el año 2001, en el año 2003 fue lanzada la segunda generación de NextGen.[citación necesitada] En 2004, investigación FICO mostraron un incremento de 4,4% en el número de cuentas por encima corte mientras simultáneamente mostrando una disminución en el número de cuentas malas, de carga y en bancarrota cuando comparado con FICO tradicional.[11] Puntuación FICO NextGen es entre 150 y 950.

Cada una de las agencias principales de crédito del mercado esta partitura generada con los datos diferentemente:

- Experian: FICO Score de avanzada

- Equifax: Pinnacle

- TransUnion: FICO riesgo Score NextGen (anteriormente precisión)

Antes de la introducción de NextGen, sus puntajes FICO se comercializaban bajo diversos nombres:

- Experian: FICO modelo de riesgo

- Equifax: BEACON

- TransUnion: FICO Risk Score, Classic (anteriormente EMPIRICA)

VantageScore

En 2006, para intentar ganar negocios de FICO, los tres principales informes crediticios organismos introducidos VantageScore. Según documentos judiciales presentados en la FICO v. VantageScore pleito federal que fue la cuota de mercado VantageScore menos de 6% en 2006. La metodología de puntuación VantageScore inicialmente produce un rango de puntuación de 501 – 990, pero VantageScore 3.0 adoptó el rango de puntuación de 300-850 en 2013.[12] Los consumidores pueden obtener su VantageScores de Experian y TransUnion desde sus respectivas webs y su VantageScore para Equifax de Quizzle.

CE Score

CE Score es publicado por CE Analytics y licenciado a sitios como comunidad empoderar y iQualifier.com. Esta puntuación es distribuida a 6.500 prestamistas a través de la red además de crédito pero es gratis para los consumidores. Tiene un rango de 350 a 850.[13][14]

Otras puntuaciones de crédito

Los puntajes FICO no son llamados las puntuaciones FAKO por algunos consumidores. Experian tiene un puntaje de crédito para uso educativo solamente (Score Plus) entre 330 y 830 y puntuación de Experian Scorex PLUS es entre 300 y 900. Equifax tiene el puntaje de crédito Equifax entre 280 y 850. Algunos prestamistas utilizan una aplicación puntuación entre 100 y 990 y óptica de puntaje por ID Analytics Inc. entre 1 y 999. TransRisk nueva puntuación de TransUnion cuenta en el sitio web Credit Karma es entre 300 y 850 y Experian puntaje Nacional de equivalencia en Crédito sésamo y Credit.com abarca desde 360 hasta 840. Varios sitios web)TransUnion, Equifax, Experian, Credit Karma, Crédito sésamo etc.). ofrecer las puntuaciones de crédito diferentes a los consumidores, pero no utilizado por los prestamistas. Portátiles, ChexSystems y GRE son otras empresas que producen las puntuaciones de crédito utilizadas por algunos prestamistas.

Informe de crédito anual gratuito

Como resultado el hecho de actuar)Ley de transacciones de crédito justas y precisas), cada residente legal de Estados Unidos tiene derecho a una copia gratuita de su Informe de crédito de cada crédito Agencia de informes una vez cada doce meses. [15] La ley exige que las tres agencias para proporcionar informes: Equifax, Experian, y TransUnion. Estos informes de crédito no contienen las puntuaciones de crédito de cualquiera de las tres agencias. Las tres agencias de crédito corre Annualcreditreport.com, donde los usuarios pueden obtener sus reportes de crédito gratis. Las puntuaciones de crédito FICO-no están disponibles como una característica adicional del informe para un honorario. Esta cuota es generalmente $7,95, la FTC regula este cargo, y las agencias de crédito no pueden cobrar una cuota exorbitante para su puntaje de crédito.[citación necesitada]

Usos no-tradicionales de las puntuaciones de crédito

Las puntuaciones de crédito son de uso frecuente en la determinación de precios para el automóvil y el seguro del propietario. A partir de los noventa, los organismos que generan las puntuaciones de crédito también han ido generando más especializados de informes de crédito nacional Seguros Partituras, compañías que seguro usar para clasificar el riesgo seguro de clientes potenciales.[16][17] Los estudios indican que la mayoría de los asegurados paga menos en el seguro mediante el uso de las puntuaciones.[18][19] Estos estudios señalan que las personas con las puntuaciones más altas tienen menos reclamaciones.

En 2009, TransUnion representantes declararon antes de que la legislatura de Connecticut sobre sus prácticas de marketing puntuación informes de crédito a los empresarios para su uso en el proceso de contratación. Legisladores en por lo menos doce Estados introducidos facturas, y tres Estados han aprobado leyes que limitan el uso de la verificación de crédito durante el proceso de contratación.[20]

Crítica

Las puntuaciones de crédito son ampliamente utilizadas porque son baratas y en gran medida confiable, pero tienen sus defectos.

Manipular fácilmente

Porque una porción significativa de la puntuación FICO está determinada por el ratio de crédito utilizada a los créditos disponibles en las tarjetas de crédito, es una forma de aumentar el marcador aumentar los límites de crédito de una tarjeta de crédito.[21]

No es un buen predictor de riesgo

Algunos han culpado a los prestamistas de inapropiadamente la aprobación de préstamos para hipotecas subprime aspirantes, a pesar de las señales de que personas con cuentas pobres estaban en alto riesgo de no pagar el préstamo. Al no considerar si la persona puede permitirse los pagos si iban a aumentar en el futuro, muchos de estos préstamos pueden haber puesto los prestatarios en riesgo de default.[22]

Según un Fitch estudio, la exactitud de FICO en la predicción de la delincuencia ha disminuido en los últimos años. En 2001 hubo una diferencia promedio de 31 puntos en la puntuación FICO entre los prestatarios que habían incumplido y quienes pagan a tiempo. En 2006 la diferencia era de sólo 10 puntos.[citación necesitada]

Algunos bancos han reducido su dependencia de la puntuación FICO. Por ejemplo, Golden West Financial (que se fusionó con Wachovia Bank en 2006) abandonó las puntuaciones FICO para un análisis más costosa de activos y el empleo antes de conceder un préstamo de un prestatario potencial.[21]

Uso en decisiones de empleo

Experian, Equifax y TransUnion su asociación comercial (Consumer Data Industry Association o "CDIA") han ido en expediente diciendo que los empleadores no reciben crédito Partituras en los reportes de crédito vendidos por los efectos de la proyección de empleo.[citación necesitada] Se permite el uso de informes de crédito para la proyección de empleo en todos los Estados, aunque algunos han aprobado legislación limitando la práctica sólo en ciertas posiciones.

Otras preocupaciones

El uso de información de crédito en relación con la aplicación de varios tipos de seguros o en cheques de fondo casero ha atraído cantidades similares de escrutinio y la crítica. Esto es porque las actividades de encontrar un empleo seguro, alquilar un alojamiento adecuado y seguro de asegurar las funciones básicas de una participación significativa en la sociedad moderna, y en el caso de algunos tipos de auto seguro por ejemplo, están obligadas por ley.[23]

Véase también

- Puntuación de crédito

- Historial de crédito

- Buró de crédito

- Comparación de los sitios web de informe de crédito gratis

- Puntuación de riesgo de quiebra

- Tarjetas de crédito

- Datos alternativos

- Línea comercial experimentado

Referencias

- ^ Informe al Congreso sobre la puntuación de crédito y sus efectos sobre la disponibilidad y asequibilidad de crédito

- ^ Un Resumen de datos del consumidor y de informes de crédito

- ^ "Nuestra historia - FICO". FICO.

- ^ "¿Cómo son las puntuaciones de crédito calcula? Aprende lo que afecta su puntaje de crédito". myFICO.com. 2010-01-19.

- ^ Dayana Yochim. "Cómo los prestamistas llevar la puntuación". TheMotleyFool. de 2008-02-29.

- ^ https://www.myfico.com/CreditEducation/amounts-owed.aspx

- ^ ¿Está pagando el hipoteca bien para nuestro crédito? TARJETAS de crédito A cargo de Joan Goldwasser FAQ Finanzas personales Kiplinger Magazine, octubre de 2008

- ^ "Posponer las tarjetas de crédito nueva apertura" 09/12/07

- ^ Información de puntuación de crédito: Sobre puntajes FICO – myFICO.com

- ^ "Nuevas hipotecas preocupen los reguladores" El Washington Post10 de junio de 2006

- ^ "Puntaje FICO NextGen". FICO.

- ^ "VantageScore". VantageScore.com. 2010-01-19.

- ^ "Cómo conseguir una puntuación de crédito gratis". Bankrate.com. 2011-06-26 obtenido.

- ^ "¿Qué tipo de crédito puntuación ofrece Quizzle?". Quizzle. 2011-06-26 obtenido.

- ^ https://www.annualcreditreport.com/CRA/helpfaq#creditfile

- ^ Créditos seguros partituras: impacto sobre los consumidores de seguros de automóvil Un informe al Congreso por la Comisión Federal de comercio de julio de 2007

- ^ Ninguna evidencia de efectos dispares en Texas debido al uso de información de crédito por los aseguradores de líneas personales El Dr. Robert Hartwig P. en enero de 2005. Insurance Information Institute

- ^ Testimonio escrito adicional de Allstate Insurance Company 23 de julio de 2002

- ^ Uso e impacto del crédito en las primas de seguros de líneas personales en virtud del Arca código Ann §23-67-415 (1 de septiembre, 2006) – A informe para el Consejo legislativo y el Senado y casa de comisiones de seguros y comercio de la Asamblea General de Arkansas (como requerido por ley 1452 de 2003)

- ^ "Como un filtro de contratación crédito cheques sorteo preguntas", El New York Times9 de abril de 2010

- ^ a b "Las puntuaciones de crédito: no-tan-Magic Numbers" Business Week, 07 de febrero de 2008.

- ^ Las puntuaciones de crédito no fallan en la proyección de los solicitantes de préstamos "subprime"(7 de abril, 2008)Por PAMELA YIP / The Dallas Morning News

- ^ https://www.NCSL.org/issues-Research/Banking/use-of-Credit-information-in-Insurance-2011-Legisl.aspx

Enlaces externos

- "Las puntuaciones de crédito: lo que deberías saber sobre tu propia," Malgorzata Wozniacka y Westjet Sen (noviembre de 2004) – PBS FRONTLINE

- «Explicación de la puntuación de crédito FICO» por Stephanie Mojica (noviembre de 2012) - recursos de puntuación de crédito