Carta de crédito

|

|

Este artículo tiene varios problemas. Por favor ayuda mejorar o hablar de estos temas en la la página de discusión. (Aprender cómo y cuándo quitar estos mensajes de plantilla)

(Aprender cómo y cuándo quitar este mensaje de plantilla)

|

En la práctica empresarial actual, un Carta de crédito es un compromiso escrito de un banco para pagar a un beneficiario contra la entrega de un conjunto específico de documentos.

Contenido

- 1 Introducción

- 2 Origen

- 3 Definiciones

- 4 Proceso típico de

- 5 Documentos que pueden ser solicitados para la presentación

- 6 Principios jurídicos que regulan los créditos documentarios

- 7 Tipos

- 8 Fijación de precios

- 9 Fundamento jurídico

- 10 Métodos de pago de comercio internacional

- 11 Situaciones de riesgo

- 12 Véase también

- 13 Referencias

- 14 Acoplamientos externos

Introducción

Una carta de crédito es un forma de pago, considerado como menos seguros que pago por adelantado pero más seguro que Cobranzas documentarias y abrir cuenta desde la perspectiva del vendedor. Desde la perspectiva del comprador ofrece más seguridad que el pago por adelantado, pero menos seguridad que colecciones documentales o términos de cuenta abierta.

Sin embargo, se considera generalmente que las cartas de crédito (también conocido como "Créditos documentarios") ofrecen un buen equilibrio de seguridad entre el comprador y el vendedor, porque el comprador y el vendedor confían en la seguridad de los bancos y el sistema bancario para que se reciba el pago y se proporcionan bienes. En una transacción de la carta de crédito, los bienes se expidan a la orden del banco emisor, lo que significa que el Banco no liberará el control de las mercancías hasta que el comprador ha pagado o comprometido a pagar al Banco los documentos.

En caso de que el comprador es incapaz de hacer el pago por la compra, el vendedor puede hacer una demanda de pago en el Banco. El Banco examinará la demanda del beneficiario y si cumple con los términos de la carta de crédito, cumplirá la demanda.[1] Más cartas de crédito se rigen por normas promulgadas por el Cámara de comercio internacional conocido como Uniformes y práctica para los créditos documentarios. La versión actual, UCP600, entró en vigor 01 de julio de 2007.

Origen

El nombre "carta de crédito" deriva de la palabra francesa "accréditation", un poder para hacer algo, que deriva del latín "accreditivus", confianza de significado.[citación necesitada]

Definiciones

UCP 600 define un número de términos relacionados con cartas de crédito. Estos incluyen:

- El Asesoría a Banco es el Banco que le informará al beneficiario o su banco nominado de la crédito, enviar el crédito original para el beneficiario o su banco nominado y proveer el beneficiario o su banco nominado con modificaciones a la carta de crédito.

- El Solicitante es la persona o empresa que ha solicitado la carta de crédito a emitir; Esto normalmente es el comprador.

- El Beneficiario es la persona o empresa que será pagado bajo la carta de crédito; Esto normalmente es el vendedor.

- A Cumplimiento de la presentación es un conjunto de documentos que cumplen con los requisitos de la carta de crédito y todas las reglas relativas a cartas de crédito.

- Confirmación es una empresa de un banco distinto al banco emisor a pagar al beneficiario una presentación cumplir, permitiendo que el beneficiario reducir aún más el riesgo de pago, aunque la confirmación suele ser un extra costo.

- El Banco emisor es el Banco que emite el crédito, generalmente tras una petición de un solicitante.

- El Banco nominado es un banco mencionado en la carta de crédito en que el crédito está disponible.

Proceso típico de

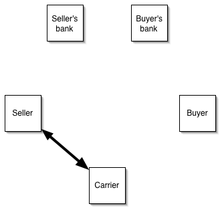

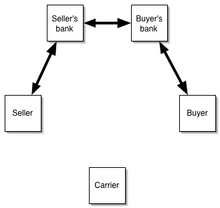

Después de un contrato de compraventa ha sido negociado y pactado carta de crédito como método de pago, el solicitante pondrá en contacto con un banco a pedir una carta de crédito a ser emitidas y una vez que el banco emisor ha comprobado que el solicitante podrá pagar por las mercancías emitirá la carta de crédito. Una vez que el beneficiario reciba la carta de crédito verificará las condiciones para asegurarse de que coincide con el contrato y se arregle para el envío de las mercancías o pedir una enmienda a la carta de crédito que cumple con los términos del contrato. La carta de crédito es limitada por tiempo, en cuanto a la validez del crédito, la fecha última de envío, y en términos de cuánto tiempo después del envío los documentos pueden ser presentados al Banco nominado.

Una vez que las mercancías han sido enviadas, el beneficiario presentará el conjunto de documentos requeridos al Banco nominado. Este banco comprobará los documentos, y si cumplen con los términos de la carta de crédito el banco emisor está obligado a honrar los términos de la carta de crédito mediante el pago al beneficiario.

Si los documentos no cumplan con los términos de la carta de crédito se consideran Discrepantes. En este punto el Banco nominado informaremos al beneficiario de la diferencia y ofrecer varias opciones dependiendo de las circunstancias. Si las discrepancias son menores es posible presentar documentos corregidos al Banco a hacer la presentación conforme. Documentos presentados después de los plazos mencionados en los créditos también se consideran discrepantes.

Si no pueden suministrar documentos corregidos en tiempo que los documentos podrán ser comunicados al banco emisor "en confianza"; efectivamente con la esperanza de que el solicitante acepte los documentos. Documentos enviados confianza Retire la seguridad del pago de una carta de crédito por lo que esta ruta debe utilizarse sólo como último recurso.

Algunos bancos ofrecerán "Telex para aprobación" o similar. Esto es donde el Banco nominado tiene los documentos, pero envía un mensaje al banco emisor a aceptar las discrepancias. Esto es más seguro que enviar documentos en confianza.

Documentos que pueden ser solicitados para la presentación

Para recibir el pago, un exportador o embarcador deberá presentar los documentos requeridos por la LC. Por lo general la carta de crédito solicitará un original conocimiento de embarque como el uso de un título de documento como éste es fundamental para el funcionamiento de la carta de crédito. Sin embargo, la lista y la forma de documentos está abiertas a la negociación y pueden contener requisitos presentar documentos emitidos por un tercero neutral que acrediten la calidad de los productos enviados o su lugar de origen o lugar. Tipos típicos de documentos en tales contratos pueden incluir:[citación necesitada]

- Documentos financieros: Letra de cambio, co aceptado proyecto

- Documentos comerciales: factura, lista de embalaje

- Documentos de envío, conocimiento de embarque (partido de océano o multimodal o carta), guía aérea, recibo camión/camiones, ferrocarril recepción, CMC excepto recepción de mate, recibo de carga del transportista

- Documentos oficiales, licencias, legalización de Embajada, certificado origen, certificado de inspección, certificado fitosanitario

- Documentos seguros: póliza o certificado, pero no una nota.

Pero la gama de documentos que pueden ser solicitados por el demandante es vasta y varía considerablemente de un país y materias primas.

Principios jurídicos que regulan los créditos documentarios

Una de las peculiaridades principales del crédito documental es que la obligación de pago es independiente del contrato de venta o cualquier otro contrato en la transacción. Obligación del Banco es definida por los términos de la LC solo, y el contrato de compraventa no se considera. Las defensas disponibles para el comprador derivadas del contrato de venta no se refieren al Banco y en ningún caso afectan su responsabilidad.[2] Letra a del artículo 4 de la UCP600 establece claramente este principio.

El principio fundamental de todas cartas de crédito es que las cartas de crédito tratar con documentos y no con mercancías, según lo indicado por el artículo 5 de la UCP600.

Por consiguiente, si los documentos entregado por el beneficiario o su representante están en orden, entonces en general el Banco está obligado a pagar sin más cualificaciones. Como resultado, el comprador asume el riesgo que un vendedor deshonesto puede presentar los documentos que cumplen con la carta de crédito y reciban el pago, sólo para descubrir más tarde que los documentos son fraudulentos y las mercancías no sean conformes con el contrato.

Las políticas detrás de la adopción de este principio de la abstracción son puramente comerciales y reflejan las expectativas de una parte.

En primer lugar, si la validez de los documentos es responsabilidad de los bancos, cargados con investigar los hechos subyacentes de cada transacción y mucho menos estarían dispuestos a emitir créditos documentarios por el riesgo, molestias y gastos hechos.

En segundo lugar, documentos requeridos en la LC podrían en determinadas circunstancias ser diferentes de los requeridos en la transacción de venta. Esto colocaría a los bancos en un dilema al decidir qué términos para seguir si necesaria para mirar detrás del contrato de crédito.

En tercer lugar, puesto que la función básica del crédito debe proporcionar un vendedor con la certeza de pago de obligaciones documentales, parece necesario que los bancos deben cumplir su obligación a pesar de todas las acusaciones de comprador de abuso de autoridad.[3] Los tribunales han hecho hincapié en que los compradores siempre tienen un remedio para una acción en el contrato de venta y que sería una calamidad para el mundo de los negocios que un banco tuvo que investigar cada violación de contrato.

El "principio de estricto cumplimiento" también pretende hacer deber de los bancos de efectuar pago contra documentos, fácil, eficaz y rápida. Bajo las anteriores reglas para cartas de crédito (hasta UCP 500) los documentos licitados bajo el crédito no deben desviarse de la lengua de otro modo el crédito que el Banco tiene derecho a retener el pago, incluso si la desviación es puramente terminológica o incluso tipográficos.[4] La máxima legal general de minimis no curat lex (literalmente "la ley no ocuparse de bagatelas") no tiene lugar en el campo.

Con la UCP 600 reglas ICC intentaron flexibilizar las reglas, lo que sugiere que los datos en un documento "no necesitan ser idénticas a, pero no debe entrar en conflicto con datos en ese documento, cualquier otro documento estipulado o en el crédito", como una forma para tener en cuenta los errores documentales menores. Sin embargo en la práctica muchos bancos todavía mantienen el principio de estricto cumplimiento, ya que ofrece concreto garantiza a todas las partes.

Tipos

- Importación y exportación, El crédito mismo puede denominarse una importación o exportación de LC[5] según cuya perspectiva se considera. Para el importador se dice que es un LC de importación y el exportador de mercancías, un LC de la exportación.

- Revocable: El comprador y el Banco lo establecido la LC son capaces de manipular la LC o hacer correcciones sin informar o conseguir permisos de vendedor. Según UCP 600, LCs todos son irrevocables, por lo tanto, este tipo de LC es obsoleto.

- Irrevocable, Cualquier cambio (modificación) o cancelación de la LC (excepto que esta caducado) se realiza por el solicitante a través del banco emisor. Debe ser autenticado y autorizado por el beneficiario.

- Confirmado — Una LC se dice que se confirmó cuando un segundo banco añade su confirmación (o garantía) para honrar una presentación conforme a solicitud o autorización de la emisión del Banco.

- Sin confirmar, Este tipo no adquiere confirmación del otro banco.

- Restringido, Solamente un banco asesoramiento puede comprar una letra de cambio al vendedor en el caso de un LC restringido.

- Sin restricciones, El Banco de confirmación no se especifica, que significa que el exportador puede mostrar la letra de cambio a cualquier banco y recibir un pago en una LC sin restricciones.

- Transferibles, El exportador tiene derecho a hacer el crédito disponible para uno o más beneficiarios posteriores. Créditos se hacen transferibles cuando el beneficiario original es un intermediario y no suministro de la mercancía, pero adquiere bienes de los proveedores y los arregla para ser enviado al comprador y no quiere que el comprador y proveedor se conocen.[6]

- El intermediario tiene derecho a sustituir su propia factura para el proveedor y adquirir la diferencia como ganancia.

- Una carta de crédito puede transferirse al segundo beneficiario en la solicitud del primer beneficiario, sólo si establece expresamente que la carta de crédito es "transferible". Un banco no está obligado a transferir un crédito.

- Una carta de crédito transferible puede transferirse a más de un beneficiario alterno como permite envíos parciales.

- Los términos y condiciones del crédito original deben replicarse exactamente en el crédito transferido. Sin embargo, para mantener la viabilidad de la carta de crédito transferible, algunas cifras pueden reducirse o reducidas.

-

- Cantidad

- Precio unitario de la mercancía (si indicado)

- Fecha de caducidad

- Período de presentación

- Última fecha de envío o período determinado para el envío.

- El primer beneficiario puede reclamar al banco transferencia para substituir para el solicitante. Sin embargo, si un documento, aparte de la factura debe emitirse en una manera de mostrar el nombre del solicitante, en tal caso ese requisito debe indicar que en el crédito transferido será libre.

- Créditos transferidos no pueden ser transferidos nuevamente a un tercer beneficiario a petición del segundo beneficiario.

- Intransferible, Un crédito que el vendedor no puede asignar todos o parte de a otra parte. En el comercio internacional, todos los creditos son intransferibles.

- Diferidos / Usance — un crédito no pagado/asignado inmediatamente después de la presentación, pero después de un período indicado que es aceptada por el comprador y el vendedor. Normalmente, el vendedor permite comprador a pagar el dinero requerido después de tomar las mercancías relacionadas y venderlos.

- A primera vista, Un crédito que el Banco presentador paga inmediatamente después de inspeccionar los documentos de transporte del vendedor.

- Cláusula roja: Antes de enviar los productos, el vendedor puede tomar el pago por adelantado parte del dinero del Banco. La primera parte del crédito es atraer la atención del Banco aceptante. La primera vez que el crédito es establecido por el Banco cedente, debe ganar la atención del Banco ofrece. Los términos y condiciones por lo general fueron escritas en tinta roja, de ahí el nombre.

- Espalda con espalda, un par de LCs en la que uno es para el beneficio de un vendedor que no es capaz de proporcionar los bienes correspondientes por razones no especificadas. En tal caso, se abre un segundo crédito para que otro vendedor a proporcionar la mercancía deseada. Espalda con espalda se publica para facilitar el comercio intermediario. Empresas intermedias como el comercio de casas a veces están obligadas a abrir LCs para un proveedor y recibe LCs exportación comprador.

- Carta de crédito standby:-funciona como una carta comercial de crédito, salvo que por lo general se mantiene como una "espera" en lugar de ser el mecanismo de pago previsto. UCP600 artículo 1 establece que la UCP se aplica a estar en espera; ISP98 se aplica específicamente a cartas de crédito Standby; y la Convención de las Naciones Unidas sobre garantías independientes y cartas de crédito Standby se aplica a un pequeño número de países que han ratificado la Convención.

Fijación de precios

Cargos de emisión, negociación de cubierta, reembolsos y otros cargos son pagados por el solicitante o según los términos y condiciones de la LC. Si la LC no especifica los cargos, se les paga por el solicitante. Términos relacionados con la carga se indican en campo 71B.[citación necesitada]

Fundamento jurídico

Escritores legales no han podido conciliar satisfactoriamente el compromiso del Banco con cualquier análisis contractual.[aclaración necesitada] Las teorías incluyen: la promesa implícita, asignación teoría, la Novation teoría, teoría de la dependencia, Agencia teorías, estatutaria y confianza teorías, teoría de la anticipación y la teoría de la garantía.[7]

Aunque los créditos documentarios son exigibles una vez comunicada al beneficiario, es difícil demostrar a cualquiera consideración dada por el beneficiario al banquero antes de la licitación de documentos. En dichas transacciones la empresa por el beneficiario a entregar los bienes al solicitante no es suficiente consideración para la promesa del Banco porque el contrato de venta se realiza antes de la emisión del crédito, así cuenta en estas circunstancias es pasado. Sin embargo, el rendimiento de una obligación existente bajo un contrato puede ser una consideración válida para una nueva promesa hecha por el Banco, siempre que haya algún beneficio práctico para el Banco[8] Una promesa de realizar debida a un tercero también puede constituir una consideración válida.[9]

Otra teoría afirma que es factible que tipifican la carta de crédito como un contrato colateral para un tercera parte beneficiaria porque tres diferentes entidades participaron en la transacción: el banquero, el vendedor y el comprador. Porque las cartas de crédito se pedirá por la necesidad del comprador y en aplicación de la teoría de Jean Domat la causa de un LC es liberar al comprador de su obligación de pagar directamente al vendedor. Por lo tanto, teóricamente se ajusta una LC como una contrato colateral aceptado por la conducta o en otras palabras, un contrato implícito de hecho en el marco de la tercera parte beneficiaria donde el comprador participa como tercera parte beneficiaria con el Banco actuando como el stipulator y el vendedor como el promisor. El término"beneficiario"no se utiliza correctamente en el esquema de una LC porque un beneficiario (también, en la ley de fideicomisos, cestui uso) en el sentido más amplio es una persona natural u otra entidad legal que reciba dinero u otros beneficios de un benefactor. Tenga en cuenta que bajo el esquema de cartas de crédito, los bancos son ni benefactores de vendedores ni benefactores de los compradores y el vendedor no recibe dinero en el modo de propina. Así es posible que una "carta de crédito" era uno de esos contratos que debían ser enmascarados para ocultar el "consideración o relación contractual requisito". Como resultado, este tipo de arreglo, haría que la carta de crédito a ser aplicables bajo la acción assumpsit debido a su connotación promisorio.[10]

Algunos países han creado estatutos en relación con cartas de crédito. Por ejemplo, mayoría de las jurisdicciones en la Estados Unidos (Estados Unidos) han adoptado Artículo 5 de la Código comercial uniforme (UCC). Estos estatutos están diseñados para funcionar con las reglas de la práctica incluyendo la UCP y ISP98. Estas reglas de la práctica se incorporan a la transacción por acuerdo de las partes. La última versión de la UCP es la UCP600 eficaz 01 de julio de 2007. Puesto que la UCP no son leyes, partidos tienen que incluir en sus arreglos como disposiciones contractuales normales.

Métodos de pago de comercio internacional

- Crédito documentario (más seguro para el vendedor como para comprador) — objeto UCP 600 de la CPI, el Banco da empresa (nombre de comprador y a petición del solicitante) a pagar al beneficiario el valor de los bienes enviado si se presentan documentos aceptables y si las condiciones y términos estipulados se cumplen estrictamente con. El comprador puede estar seguro de que las mercancías que se esperaba sólo serán recibidas ya que se evidencia en la forma de ciertos documentos que llaman para cumplir las condiciones y términos especificados mientras que el proveedor puede estar seguro de que si él cumple con lo estipulado en su pago para el envío está garantizado por el Banco, que es independiente de las partes en el contrato.

- Colección documental (más seguro para el comprador y hasta cierto punto al vendedor), también llamado "Efectivo contra documentos". Objeto URC 525 de ICC, vista y Usance, para la entrega de documentos contra pago o aceptación de proyecto, de envío donde envío ocurre primero, luego el título los documentos se envían al Banco del comprador por el Banco del vendedor, para la entrega de documentos contra la colección de pago/aceptación

- (Más seguro para el comprador) pago directo: el proveedor envía la mercancía y espera a que el comprador remitir el proyecto de ley, en términos de cuenta abierta.

Situaciones de riesgo

Cartas de crédito se utilizan en las transacciones internacionales para asegurar que recibirán pago donde el comprador y el vendedor pueden no conocerse y operan en diferentes países. En este caso el vendedor está expuesto a una serie de riesgos tales como riesgo de crédito, y riesgo legal causada por la distancia, diferentes leyes y dificultad en conocer personalmente cada parte. algunos de los riesgos inherentes en el comercio internacional son:

- Riesgos de fraude

- El pago se obtendrá por inexistente o despreciable mercancía contra la presentación por el beneficiario de documentos falsificados o falsificados.

- Crédito sí mismo puede ser financiado.

- Riesgos soberanos y regulados

- Funcionamiento del crédito documentario se puede prevenir por la acción de Gobierno fuera del control de las partes.

- Riesgos legales

- Posibilidad de que el rendimiento de un crédito documentario puede verse alterada por acciones legales relacionados directamente con las partes y sus derechos y obligaciones en virtud del crédito documentario.

- Fuerza mayor y la frustración del contrato

- Ejecución de un contrato, incluyendo una obligación bajo una relación de crédito documentario, es prevenida por factores externos tales como desastres naturales o conflictos armados.

- Solicitante

- No entrega de la mercancía

- Envío corto

- Calidad inferior

- Envío temprano / tardío

- Daño en el transporte

- Cambio de divisas

- Quiebra de banco banco emisor viz / recogida de Banco

- Banco emisor

- Insolvencia del solicitante

- Riesgo de fraude, riesgo soberano y regulatorio y riesgos legales

- Reembolso de Banco

- ninguna obligación de reembolsar al Banco que si no ha emitido un compromiso de reembolso.

- Beneficiario

- Incumplimiento de las condiciones de crédito

- Fallas o retrasos en el pago, el banco emisor

Véase también

- Obligación de pago bancaria

- Crédito del comprador

- Colección documental

- Uniformes y práctica para los créditos documentarios

Referencias

- ^ Sinclair, James. "Carta de crédito y UCP600, definición". 9 de septiembre 2016.

- ^ Ficom S.A. v. Cadex socializada [1980] representante de Lloyd 2 118.

- ^ Unidos ciudad comerciantes (inversiones) Ltd v Royal Bank de Canadá (el Accord americano) [1983] 1.A.C.168 en 183

- ^ J. H. Rayner & Co., Ltd. y las semillas oleaginosas Trading Co., Ltd. v.Ham bros Bank Limited [1942] 73 Ll. L. representante 32

- ^ https://www.bwtradefinance.com/Letter-of-Credit-LC

- ^ Sinclair, James. "¿Cuáles son los diferentes tipos de carta de crédito?". Financiación del comercio mundial. Financiación del comercio mundial. 12 de diciembre 2014.

- ^ Finkelstein, Herman Norman (1930). Aspectos legales de cartas de crédito comercial.

- ^ Guillermo v Roffey Brothers & Nicholls (contratistas) Ltd

- ^ V Scotson Pegg

- ^ Menendez, Andres. "Carta de crédito, su relación con la estipulación en beneficio de un tercero". 1 de junio 2013.

Acoplamientos externos

- Texto de UCP 600, documento presentado en la Facultad de derecho, Universidade Nova de Lisboa, Portugal

- Información de carta de crédito, procedimiento y Videos.

- Carta de crédito en China.

- Anatomía de una carta de crédito, mostrando una real negociación carta de crédito

- Cartas de crédito y cómo funcionan

- https://Banki.ir/danestaniha/214-general/2468-LC (Persa)

- Carta de crédito, su relación con la estipulación en beneficio de un tercero

- AplonTrade: Una herramienta de la muestra libre para la exportación de cartas de crédito mediante el uso de mensajes SWIFT

- Una muestra de carta de crédito

- Guía de cartas de crédito, diferentes tipos y cómo funcionan